Analiza płynności finansowej

„W długim okresie to rentowność jest podstawą płynności finansowej, a nie odwrotnie.”

W. Gabrusewicz

Strategicznym celem każdego przedsiębiorstwa jest maksymalizacja korzyści jego właścicieli, która wymaga w długiej perspektywie osiągania zysków, lecz w krótkiej perspektywie zapewnienia płynności finansowej. Sytuacja ta wynika z faktu, iż w krótkim okresie o pozycji danej jednostki na rynku świadczy nie tyle wypracowany poziom zysku, ile możliwość terminowego regulowania zobowiązań bieżących1. Wynika z tego, że do sprawnego funkcjonowania przedsiębiorstwa sama rentowność nie jest warunkiem wystarczającym. Konieczne jest również posiadanie płynności finansowej. O ile pojęcie rentowności związane jest z generowaniem zysku, o tyle pojęcie płynności finansowej sprowadza się do terminowego regulowania zobowiązań bieżących w wymaganej wysokości i czasie. Zysk jest ustalany w rachunkowości na podstawie zasady memoriałowej, natomiast płynność finansowa sprowadza się do regulowania zobowiązań metodą kasową. W związku z czym, pomiędzy rentownością i płynnością finansową mogą wystąpić pewne rozbieżności czasowe. Na przykład: dane przedsiębiorstwo może wykazywać zysk w ujęciu księgowym i być rentowne, a jednocześnie może nie mieć gotówki w celu spłaty bieżących zobowiązań. Może również wystąpić sytuacja odwrotna, tzn.: dane przedsiębiorstwo może ponosić stratę w ujęciu rachunkowym, ale może jednocześnie regulować swoje bieżące zobowiązania. Ostatecznie należy jednak zaznaczyć, że w długim okresie czasu, to rentowność jest podstawą płynności finansowej, a nie odwrotnie. Osiąganie bowiem zysku i posiadanie zdolności do jego generowania w przyszłości jest najlepszym sposobem zabezpieczenia płynności finansowej2.

Aby przedsiębiorstwo mogło bez zakłóceń spłacać swoje bieżące zobowiązania musi dysponować odpowiednią wielkością aktywów bieżących, które może szybko zamienić na gotówkę. Dlatego płynność finansowa przedsiębiorstwa jest oceniana na podstawie relacji aktywów bieżących i pasywów bieżących. Zakres aktywów bieżących w tej relacji może być różny, w zależności od stopnia płynności finansowej wyrażonej przez terminy wymagalności zobowiązań bieżących. Płynność finansowa jest więc wyznaczana przez stopnień płynności aktywów bieżących i stopień wymagalności zobowiązań bieżących. (…) Posiadanie płynności finansowej jest związane z dysponowaniem nadwyżką pieniężną w terminach wymagalności zobowiązań bieżących. W celu zachowania odpowiedniego poziomu płynności finansowej powinna być utrzymywana odpowiednia relacja pomiędzy wpływami i wydatkami środków pieniężnych tak, aby osiągane na bieżąco wypływy pokryły niezbędne bieżące wydatki. Ponadto, powinna przy tym istnieć pewna rezerwa środków pieniężnych pozwalająca na wywiązywanie się z bieżących zobowiązań w razie zachwiania w spłatach należności3. Następstwem pogorszenia, bądź utraty płynności finansowej jest nie tylko wzrost kosztów finansowych, ale również utrata zaufania innych uczestników rynku.

Pojęcie płynności finansowej jest często stosowane zamiennie z pojęciem zdolności płatniczej oraz wypłacalności. Przez pojęcie zdolności płatniczej rozumie się zdolność jednostki do bieżącego regulowania długów. Co utożsamiane jest ze strukturalną zdolnością płatniczą, polegającą na możliwości zamiany (bez poniesienia strat) posiadanych składników majątkowych na środki pieniężne w stopniu umożliwiającym spłatę wymagalnych zobowiązań nie później, niż w dniu ich zapadalności. Wiąże się to z płynnością środków gospodarczych, przez którą rozumie się łatwość, z jaką dana pozycja aktywów zostaje zamieniona na inną, bez trudu wydatkowaną formę z żadną, lub nieznaczną utratą wartości. (…) W przedsiębiorstwie może również zaistnieć trwała niezdolność do spłaty zobowiązań, wynikająca z faktu, iż ich wielkość przekracza wartość majątku jednostki. Sytuacja taka jest określana, jako niewypłacalność. Oznacza to, że wypłacalność jest pojęciem szerszym od płynności finansowej oraz zdolności płatniczej – odnosi się do oddania wszystkich długów, zarówno w krótkim jak i długim terminie4. Uzupełnieniem statycznej analizy płynności finansowej opracowanej w oparciu o wyniki bilansu jest analiza płynności dynamicznej opracowania w oparciu o rachunek przepływów pieniężnych.

Trzy stopnie płynności finansowej

1. Wskaźnik bieżącej płynności finansowej (trzeci stopnień płynności finansowej):

aktywa bieżące

—————————————–

pasywa bieżące

Wskaźnik bieżącej płynności finansowej (z ang.: current ratio) informuje o zdolności przedsiębiorstwa do terminowego regulowania bieżących zobowiązań w oparciu o aktywa bieżące. Wartość tego wskaźnika wyjaśnia również poziom kapitału obrotowego netto, na podstawie którego przedsiębiorstwo może rozwijać działalność operacyjną. Zgodnie z literaturą przedmiotu, której autorzy nie są do końca zgodni, co do optymalnej wysokości przedziału tego wskaźnika, przyjmuje się, że zadowalający poziom wskaźnika płynności bieżącej powinien mieścić się w granicach 1,2 – 2,0, co oznacza, że zachowanie równowagi finansowej firmy w obszarze działalności bieżącej wymaga, aby wielkość aktywów bieżących była około dwa razy większa niż kwota bieżących zobowiązań. Przy czym, minimum bezpieczeństwa finansowego działalności bieżącej określa poziom wskaźnika równy 1,25. „Nadmiernie wysoka lub nadmiernie niska wartość wskaźnika bieżącej płynności finansowej powinna skłaniać kierownictwo przedsiębiorstwa do zbadania przyczyn takiego kształtowania się omawianej relacji. Niski poziom wskaźnika oznacza bowiem, że przedsiębiorstwo działa z dnia na dzień i nie posiada wystarczających zasobów gotówkowych dla uregulowania bieżących zobowiązań. Natomiast im większy jest wskaźnik płynności bieżącej, tym mniejszy jest udział zobowiązań bieżących w finansowaniu cyklu eksploatacyjnego. Nadmiernie wysoki wskaźnik płynności bieżącej świadczy o tzw. nadpłynności finansowej, która ma uzasadnienie tylko wtedy, gdy wynika z dużego poziomu gotówki okresowo ulokowanej w krótkoterminowych papierach wartościowych przynoszących określone dochody”6. Ponadto, utrzymując poziom tego wskaźnika, poniżej przyjętego minimum, oczekuje się oszczędności w postaci utrzymywania niskiego poziomu aktywów obrotowych, zabezpieczających bieżące zobowiązania. Zbyt wysoki jego poziom, przekraczający wartość 2,0, może świadczyć o nieumiejętnym gospodarowaniu zasobami i zbyt ostrożnej polityce majątkowo-kapitałowej. Jako korektę ostatecznej oceny wskaźnika bieżącej płynności finansowej można zastosować wycenę zapasów, szybkość ich rotacji w porównaniu do czasu płatności zobowiązań. Optymalny poziom wskaźnika bieżącej płynności finansowej będzie również zróżnicowany w zależności od przyjętej strategii zarządzania płynnością finansową przez kierownictwo przedsiębiorstwa, branży i specyfiki działalności danego przedsiębiorstwa. Więc ostateczną ocenę należy poddać analizie porównawczej do lidera w branży, bądź innych przedsiębiorstw.

Zmiany wartości wskaźnika: …↓

- Pozytywne:

↑↑ Wzrost wartości aktywów bieżących oraz wzrost wartości pasywów bieżących (gdzie dynamika przyrostu wartości aktywów bieżących będzie wyższa). Najbardziej pożądany kierunek zmiany obu pozycji. Oznacza, iż przedsiębiorstwo zwiększa poziom swoich aktywów bieżących, tzn. jego majątek rośnie, a co za tym idzie, wartość zobowiązań bieżących również musi wzrastać, aby utrzymać przyjętą politykę zarządzania bieżącą płynnością finansową.

↑↓ Wzrost wartości aktywów bieżących oraz spadek wartości pasywów bieżących. Oznacza, iż poziom bieżącej płynności finansowej będzie wzrastał, co w skrajnych sytuacjach może prowadzić do nadpłynności. A to będzie oznaczało wyższy poziom kosztów utrzymania działalności bieżącej. Obniżenie wartości pasywów bieżących może być konsekwencją zmiany polityki handlowej i skrócenia terminów płacenia zobowiązań.

↓↓ Spadek wartości aktywów bieżących oraz spadek wartości pasywów bieżących (gdzie dynamika spadku wartości pasywów bieżących będzie wyższa). Mimo, iż zmiany te będą się przyczyniały do poprawy poziomu bieżącej płynności finansowej, to oznaczają kurczenie działalności bieżącej. A zdrowe przedsiębiorstwo powinno zwiększać skalę działalności bieżącej. - Negatywne:

↑↑ Wzrost wartości aktywów bieżących oraz wzrost wartości pasywów bieżących (gdzie dynamika przyrostu pasywów będzie wyższa). Oznacza niedopasowanie zarządzania aktywami i pasywami bieżącymi. Przyjęta polityka zarządzania działalnością bieżącą winna utrzymywać strukturę aktywów i pasywów bieżących na zbliżonej wysokości. W przeciwnym razie, poziom płynności bieżącej będzie się zmniejszał.

↓↑ Spadek wartości aktywów bieżących oraz wzrost wartości pasywów bieżących. Zmniejszanie poziomu aktywów bieżących oznacza kurczenie się działalności bieżącej przedsiębiorstwa. Przy jednoczesnym wzroście wartości pasywów bieżących będzie następowało szybkie obniżenie się poziomu bieżącej płynności finansowej.

↓↓ Spadek wartości aktywów bieżących oraz spadek wartości pasywów bieżących (gdzie dynamika spadku wartości aktywów bieżących będzie wyższa). Zmniejszanie poziomu aktywów bieżących oznacza kurczenie się działalności bieżącej przedsiębiorstwa. Przy jednoczesnym zmniejszaniu poziomu pasywów bieżących, lecz w wolniejszym tempie będzie skutkował zmniejszaniem poziomu bieżącej płynności finansowej, lecz tempo zmiany tego poziomu będzie uzależnione od dynamiki zmian oby składowych. Więcej …»

2. Wskaźnik podwyższonej płynności finansowej (drugi stopnień płynności finansowej):

inwestycje krótkoterminowe + należności krótkoterminowe

—————————————————————————————–

pasywa bieżące

Wskaźnik podwyższonej płynności finansowej (z ang.: quick ratio), zwany również wskaźnikiem szybkim, jest zaostrzoną wersją wskaźnika bieżącej płynności finansowej. W mianowniku tego wskaźnika występują również bieżące pasywa, lecz wartość licznika stanowią tylko inwestycje krótkoterminowe i należności krótkoterminowe. Czyli od wartości licznika (aktywów bieżących) zostały odliczone zapasy, jako majątek trudniej zbywalny i krótkoterminowe rozliczenia międzyokresowe, jako koszty przyszłych okresów. Optymalny poziom tego wskaźnika powinien mieścić się w przedziale 0,8 – 1,2. Jednakże, jak pisze M. Sierpińska „…wskaźnik wyższy niż 1,0 zapewnia, iż firma jest w stanie na bieżąco regulować zobowiązania krótkoterminowe. Praktyka jednak dowodzi, że nie istnieje idealny wskaźnik, który mógłby stanowić bazę doniesienia. To, co dla jednego przedsiębiorstwa jest dobre, dla innego niedorzecznie, gdyż poziom tego wskaźnika jest zmienny w czasie i zależy od specyfiki branży i polityki finansowej kierownictwa”7. W interpretacji tego wskaźnika funkcjonują analogiczne reguły, jak przy wskaźniku bieżącej płynności finansowej. To znaczy, że dobrze jest utrzymywać jego bezpieczny poziom, lecz chwilowe odstępstwa od oczekiwanych poziomów nie grożą od razu katastrofą finansową.

Zmiany wartości wskaźnika: …↓

- Pozytywne:

↑↑ Wzrost wartości inwestycji i należności krótkoterminowych oraz wzrost wartości pasywów bieżących (gdzie dynamika przyrostu wartości aktywów będzie wyższa). Najbardziej oczekiwany kierunek zmian obu wartości. Utrzymywanie odpowiednich relacji pomiędzy obiema zmiennymi utrzymuje poziom podwyższonej płynności finansowej na stałej wysokości. Kluczowym elementem w tym wskaźniku będzie relacja zobowiązań krótkoterminowych i należności krótkoterminowych podbudowanych inwestycjami krótkoterminowymi. Z czego wynika oczekiwany poziom tego wskaźnika oscylujący w okolicach 1.0. Wyższa dynamika przyrostu aktywów będzie umacniała pozycję podwyższonej płynności finansowej.

↑↓ Wzrost wartości inwestycji i należności krótkoterminowych oraz spadek wartości pasywów bieżących. Sytuacja taka może być wynikiem niedopasowania terminów spłaty zobowiązań wobec dostawców i ściągania należności od klientów. Plus ewentualne chwilowe nadwyżki finansowe ulokowane w krótkoterminowych inwestycjach.

↓↓ Spadek wartości inwestycji i należności krótkoterminowych oraz spadek wartości pasywów bieżących (gdzie dynamika spadku wartości pasywów bieżących będzie wyższa). Wyższa dynamika obniżenia wartości zobowiązań bieżących od należności bieżących może być skutkiem nieskutecznych negocjacji handlowych, co do terminów spłaty zobowiązań. - Negatywne:

↑↑ Wzrost wartości inwestycji i należności krótkoterminowych oraz wzrost wartości pasywów bieżących (gdzie dynamika przyrostu pasywów będzie wyższa). Wyższa dynamika przyrostu zobowiązań bieżących nad należnościami bieżącymi może być wynikiem wzmożonej aktywności handlowej, której skutkiem będzie nadmierny wzrost należności handlowych. W tym przypadku w sprzyjających okolicznościach sytuacja może być tylko przejściowa i tylko chwilowo spowoduje obniżenie poziomu podwyższonej płynności finansowej.

↓↑ Spadek wartości inwestycji i należności krótkoterminowych oraz wzrost wartości pasywów bieżących. Sytuacja ta może pojawić się w okresach wzmożonych zakupów handlowych (przy działalności sezonowej), gdzie termin zapłaty zostaje odroczony, a należności pojawią się w późniejszym terminie. Ewentualnie, w sytuacji konieczności spłaty nagłych płatności, lub zapłaty za okazyjnie zakupione towary.

↓↓ Spadek wartości inwestycji i należności krótkoterminowych oraz spadek wartości pasywów bieżących (gdzie dynamika spadku wartości aktywów będzie wyższa). Sytuacja ta może być konsekwencją ograniczania działalności, gdzie terminy zapadalności zobowiązań bieżących są dłuższe. Więcej …»

3. Wskaźnik natychmiastowej płynności finansowej (pierwszy stopnień płynności finansowej):

inwestycje krótkoterminowe

————————————————–

pasywa bieżące

Wskaźnik natychmiastowej płynności finansowej (z ang.: treasury ratio). Przedstawia poziom możliwości uregulowania zobowiązań bieżących przez upłynnienie krótkoterminowych inwestycji, bez konieczności upłynnienia aktywów obrotowych, które są zaangażowane w działalności operacyjnej8. Utrzymywanie pewnej kwoty środków pieniężnych w gotówce i innych inwestycjach krótkoterminowych, jest naturalną konsekwencją sytuacji nagłych. Autor ma na myśli zarówno sytuacje trudne, czyli zatory płatnicze oraz sytuacje okazjonalne, czyli możliwość szybkiego zarobkowania, dla tych, co mają do dyspozycji gotówkę.

Zmiany wartości wskaźnika: …↓

- Pozytywne:

↑↑ Wzrost wartości inwestycji krótkoterminowych oraz wzrost wartości pasywów bieżących (gdzie dynamika przyrostu wartości inwestycji będzie wyższa). Utrzymywanie stałej relacji poziomu inwestycji krótkoterminowych i pasywów bieżących zapewni bezpieczny poziom środków do regulowania natychmiastowych płatności. Przyrastający sukcesywnie majątek będzie wymuszał również przyrost inwestycji krótkoterminowych zabezpieczających natychmiastowe płatności.

↑↓ Wzrost wartości inwestycji krótkoterminowych oraz spadek wartości pasywów bieżących. Będzie pozytywnie wpływał na poziom bezpieczeństwa natychmiastowych płatności, lecz mogą występować pewne chwilowe wahania poziomu tego wskaźnika spowodowane sezonowością, specyfiką branży itp.

↓↓ Spadek wartości inwestycji krótkoterminowych oraz spadek wartości pasywów bieżących (gdzie dynamika spadku wartości pasywów bieżących będzie wyższa). Mogą występować krótkotrwałe spadki wartości obu pozycji wskaźnika, lecz w dłuższej perspektywie poziom inwestycji krótkoterminowych winien być utrzymywane w tendencji wzrostowej. - Negatywne:

↑↑ Wzrost wartości inwestycji krótkoterminowych oraz wzrost wartości pasywów bieżących (gdzie dynamika przyrostu pasywów będzie wyższa). Nadmierny przyrost pasywów bieżących w relacji do inwestycji krótkoterminowych będzie obniżał poziom natychmiastowej płynności, lecz z uwagi na duże rozbieżności wartościowe sytuacje te mogą mieć charakter krótkotrwały i przejściowy.

↓↑ Spadek wartości inwestycji krótkoterminowych oraz wzrost wartości pasywów bieżących.

↓↓ Spadek wartości inwestycji krótkoterminowych oraz spadek wartości pasywów bieżących (gdzie dynamika spadku wartości inwestycji krótkoterminowych będzie wyższa). Więcej …»

4. Wskaźnik płynności gotówkowej:

środki pieniężne

————————————————–

pasywa bieżące

Ostatnim wskaźnikiem z tej grupy płynności finansowej, jest wskaźnik płynności gotówkowej (z ang.: cash to current liabilities ratio). Wskaźnik ten przedstawia zdolność przedsiębiorstwa do uregulowania zobowiązań bieżących za pomocą najbardziej płynnych aktywów obrotowych, stanowiących bezpośrednio dostępne środki pieniężne. Przy czym, stan środków pieniężnych nie tyle wpływa na płynność finansową, ile na zdolności płatnicze przedsiębiorstwa. Dlatego dla wskaźnika płatności gotówkowej nie ma określonych wartości granicznych 9. Generalnie przyjmuje się ograniczenie wartości zasobów gotówki w przedsiębiorstwie do niezbędnego minimum.

Wskaźniki cyklu kasowego – konwersji gotówki

Kolejne pięć wskaźników z drugiej grupy płynności finansowej, wpływają na cykl kasowy (konwersji gotówki) i charakteryzują się raczej zmiennością w czasie, niż konkretnymi normami, czy wskazaniami oraz dużą zależnością branżową. Przy interpretacji wyników wskaźników cyklu, należy zwrócić uwagę na przyjęty trend zmian. Czy wpływa on na skrócenie, czy na wydłużenie cyklu kasowego. Oczywistym jest fakt, że szybciej krążąca gotówka zgłasza mniejsze zapotrzebowanie na kapitał obrotowy netto, co wpływa na tańsze finansowanie działalności bieżącej i wyższą rentowność. Wykorzystując wskaźniki cyklu należy zwrócić uwagę, by ilość dni w badanym okresie była zgodna z okresem analitycznym i dokładnie taka sama we wszystkich wskaźnikach.

1. Wskaźnik cyklu zapasów w dniach:

Do wyliczenia wskaźnika cyklu zapasów w dniach można zastosować dwie metody obliczeniowe, różniące się zastosowaniem odmiennego mianownika:

zapasy x ilość dni w okresie

—————————————————————–

przychody ze sprzedaży

Przyjęcie przychodów netto ze sprzedaży i wykorzystanie również tej metody do wyliczenia cyklu kapitału obrotowego netto w dniach obrotu, pozwala na ujednolicenie podstawy obu wskaźników i poprawne wyliczenie wskaźnika zaspokojenia zapotrzebowania na kapitał obrotowy netto w dniach obrotu. Interpretacja obu wskaźników cyklu zapasów jest analogiczna i oczekiwany kierunek zmian obu wskaźników powinien zmierzać do maksymalnie krótkiego cyklu, co pozytywnie wpływa na skrócenie cyklu konwersji gotówki, a w następstwie tańsze finansowanie działalności bieżącej i wyższą rentowność.

zapasy x ilość dni w okresie

—————————————————————–

koszty działalności operacyjnej

W drugiej metodzie obliczeniowej, w mianowniku zostały wykorzystane koszty działalności operacyjnej, ze względu na niepotrzebne zaniżanie wartości wskaźnika marżą na sprzedaży (i wykorzystaniem przychodów netto ze sprzedaży), która jest doliczana przy sprzedaży towarów i produktów. Jednakże, metoda ta, nie sprawdza się w kalkulacji stopnia zapotrzebowania na kapitał obrotowy netto. W związku z powyższym, autor strony jest zwolennikiem korzystania z pierwszej metody obliczeniowej. Interpretacja otrzymanych wyników obu metod obliczeniowych jest zbieżna, czyli im mniejsza wartość wskaźnika, tym szybciej krążące zapasy, przyczyniają się do szybszego obrotu gotówki, co pozytywnie wpływa na skrócenie cyklu konwersji gotówki, a w następstwie tańsze finansowanie działalności bieżącej i wyższą rentowność.

2. Wskaźnik cyklu należności w dniach:

należności x ilość dni w okresie

————————————————————-

przychody ze sprzedaży

Wysokość wskaźnika cyklu należności uzależniona jest w dużej mierze od należności handlowych i przyjętej polityki zarządzania tymi należnościami. Utrzymywanie wysokiego poziomu tego wskaźnika wpływa niekorzystnie na cykl konwersji gotówki, ale jest nierozerwalnie związana z różnego rodzaju akcjami marketingowymi, udzielanymi rabatami i bonusami w postaci odroczonego terminu płatności (kredytu kupieckiego). Pomimo wydłużania terminów płatności i negatywnego oddziaływania tego wskaźnika na cykl konwersji gotówki, to rzeczywistość gospodarcza wymusza podejmowanie takich działań. Interpretacja wskaźnika cyklu należności jest analogiczna, jak wskaźnika cyklu zapasów i oczekiwany kierunek zmian tego wskaźnika powinien zmierzać do maksymalnie krótkiego cyklu, co pozytywnie wpływa na skrócenie cyklu konwersji gotówki, a w następstwie tańsze finansowanie działalności bieżącej i wyższą rentowność.

3. Wskaźnik cyklu krótkoterminowych rozliczeń międzyokresowych w dniach:

krótkoterminowe rozliczenia międzyokresowe x ilość dni w okresie

—————————————————————————————————————-

przychody ze sprzedaży

Wskaźnik cyklu krótkoterminowych rozliczeń międzyokresowych informuje o ilości dni na które gotówka jest zamrażana w rozliczeniach międzyokresowych czynnych i pozostałych aktywach10. W literaturze przedmiotu często pomijana jest wartość tego wskaźnika zapewne ze względu na jego marginalne znaczenie dla płynności finansowej. Jednakże, ze względu na poprawność wyliczenia zapotrzebowania na kapitał obrotowy netto, wskaźnik ten został uwzględniony w niniejszej kalkulacji. Ponadto, jak pisze D. Wędzki, można wskazać argumenty za uwzględnieniem tego cyklu w cyklu konwersji gotówki11.

4. Cykl operacyjny:

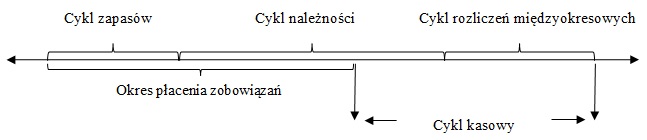

cykl zapasów + cykl należności + cykl krótkoterminowych rozliczeń międzyokresowych

Cyklem operacyjnym jest suma długości cyklu zapasów, cyklu należności oraz cyklu pozostałych aktywów określany również mianem cyklu kapitału obrotowego brutto.

5. Okres płacenia zobowiązań w dniach:

Odwrotną prawidłowością charakteryzuje się wskaźnik okresu płacenia zobowiązań. Czyli, dłuższy cykl płacenia zobowiązań wpływa na skrócenie cyklu konwersji gotówki. Oznacza to, że dłużej niezapłacone zobowiązania (nieoprocentowane i nieprzeterminowane), pozwalają dłużej korzystać z najtańszego kredytu, jaki funkcjonuje na rynku (kredyt kupiecki). Z zasady, zobowiązania powinny być płacone w ostatnim dniu wynegocjowanego terminu płatności (im dłuższy, tym lepiej). W praktyce rynkowej duże przedsiębiorstwa wykorzystują swoją mocną pozycję strategiczną, wymuszając na mniejszych przedsiębiorcach ponadprzeciętnie długie terminy płatności. Czyli im mocniejsza pozycja strategiczna przedsiębiorstwa, tym większe możliwości negocjacyjne w relacjach z kontrahentami. Interpretacja wskaźnika cyklu płacenia zobowiązań jest odwrotna, jak poprzednich wskaźników cyklu i oczekiwany kierunek zmian tego wskaźnika powinien zmierzać do maksymalnie długiego cyklu, co wpływa na skrócenie cyklu konwersji gotówki, a w następstwie tańsze finansowanie działalności bieżącej i wyższą rentowność. W działalności handlowej (poprzez zapłaty gotówkowe przy sprzedaży towaru, a odroczone terminy płatności przy jego zakupie) często zdarza się, że wartość tego wskaźnika jest na tyle wysoka, że doprowadza do ujemnej wartości wskaźnika cyklu konwersji gotówki i w następstwie, wskaźnik cyklu konwersji gotówki nie zgłasza zapotrzebowania na kapitał obrotowy netto, ponieważ do finansowania działalności bieżącej wystarczają zobowiązania bieżące.

stan zobowiązań x ilość dni w okresie

—————————————————————————-

przychody ze sprzedaży

Interpretacja wskaźnika cyklu płacenia zobowiązań powinna zmierzać do maksymalnie długiego cyklu płacenia zobowiązań, co pozytywnie wpłynie na skrócenie cyklu konwersji gotówki, a w następstwie tańsze finansowanie działalności bieżącej i wyższą rentowność.

6. Cykl kasowy – konwersji gotówki:

Podsumowaniem grupy wskaźników cyklu jest cykl kasowy, zwany również cyklem konwersji gotówki, lub cyklem kapitału obrotowego netto. Wskaźnik ten może być wyliczony w dwóch wersjach. Jako różnica cyklu operacyjnego i okresu płacenia zobowiązań, przedstawiony poniżej:

cykl operacyjny [minus] okres płacenia zobowiązań

Oraz jako suma cyklu zapasów, należności i rozliczeń międzyokresowych, skorygowana o okres płacenia zobowiązań. Wzór przedstawiono poniżej:

cykl zapasów + cykl należności + cykl krótkoterminowych rozliczeń międzyokresowych [minus] okres płacenia zobowiązań

Obie wersje można przedstawić jako zamianę gotówki w procesie zakupu materiałów niezbędnych do produkcji. Następnie, w procesie produkcji zamiany na produkty, zapasy i w konsekwencji, w procesie sprzedażny zamiany na należności, by ostatecznie należności zamienić na gotówkę i zacząć cały cykl od początku. Im szybciej przebiegnie cały proces, tym więcej sprzedanych produktów i większy wypracowany zysk na sprzedaży. Otrzymana wynik tego wskaźnika informuje o poziomie zapotrzebowania na kapitał obrotowy netto i podlega porównaniu ze wskaźnikiem cyklu kapitału obrotowego w dniach obrotu. Na schemacie nr 1 przedstawiono graficzną prezentację opisanego procesu cyklu kasowego.

Schemat 1. Cykl kasowy

Uwaga

Wszystkie treści zawarte w niniejszej witrynie mają wyłącznie charakter informacyjny. A wszelkie decyzje podjęte na podstawie tych treści podejmowane będą wyłącznie na odpowiedzialność Użytkownika. Przed przystąpieniem do użytkowania zapoznaj się z Regulaminem.

Będę wdzięczny za wszelkie komentarze, a zwłaszcza krytyczne uwagi i sugestie Użytkowników dotyczące treści zawartych w niniejszej witrynie. Mam świadomość pewnego stopnia ich ogólności i niedoskonałości, lecz żywię głęboką nadzieję, że spotkam się ze zrozumieniem i życzliwością Użytkowników, których pozytywna reakcja jest źródłem mojej największej satysfakcji.

Bibliografia

- Zob. Analiza ekonomiczna w przedsiębiorstwie, pod red. M. Jerzemowskiej, PWE, Warszawa 2013, s. 144. ↩︎

- Zob. W. Gabrusewicz, Analiza finansowa przedsiębiorstwa – Teoria i zastosowanie, PWE, Warszawa 2014, s. 327. ↩︎

- Zob. E. Nowak, Analiza sprawozdań finansowych, PWE, Warszawa 2014, s. 221. ↩︎

- Zob. Analiza ekonomiczna w przedsiębiorstwie, pod red. M. Jerzemowskiej, PWE, Warszawa 2013, s. 144. ↩︎

- Zob. M. Sierpińska, T. Jachna, Ocena przedsiębiorstwa według standardów światowych, PWN Warszawa 1999, s. 80. ↩︎

- M. Sierpińska, D. Wędzki, Zarządzanie płynnością finansową w przedsiębiorstwie, PWN Warszawa 1997, s. 59. ↩︎

- M. Sierpińska, T. Jachna, Ocena przedsiębiorstwa według standardów światowych, PWN Warszawa 2004, s. 148. ↩︎

- Zob. Analiza ekonomiczna w przedsiębiorstwie, pod red. M. Jerzemowskiej, PWE, Warszawa 2013, s. 224. ↩︎

- Zob. Analiza ekonomiczna w przedsiębiorstwie, pod red. M. Jerzemowskiej, PWE, Warszawa 2013, s. 225. ↩︎

- D. Wędzki, Analiza wskaźnikowa sprawozdania finansowego, Oficyna a Wolters Kluwer business 2009, s 117. ↩︎

- D. Wędzki, Analiza wskaźnikowa sprawozdania finansowego, Oficyna a Wolters Kluwer business 2009, s 179. ↩︎