Istota bilansu

„Bilans jest to fotografia przedsiębiorstwa, prezentująca jego statyczny obraz.”

M. Sierpińska

Bilans (z ang.: balance sheet) jednostki gospodarczej jest zarówno dokumentem księgowym, jak i jednym z elementów sprawozdania finansowego. Sporządzany jest na koniec roku obrotowego, a w szczególnych przypadkach (np.: łączenia, lub dzielenia spółek, klęsk żywiołowych (w wyniku których nastąpiły poważne straty w majątku), postawienia jednostki w stan likwidacji, ogłoszenia jej upadłości itp.) również w ciągu roku obrotowego. Dla potrzeb odbiorców sprawozdawczości zewnętrznej lub wewnętrznej, jednostki gospodarcze mogą być obciążone dodatkowym obowiązkiem sporządzania bilansu w okresach kwartalnych, miesięcznych, lub ich fragmentów. Bilans jako dokument księgowy stanowi pomost pomiędzy dwoma okresami (latami). Dla kończącego się okresu jest on bilansem końcowym (bilansem zamknięcia), zaś dla rozpoczynającego się okresu jest bilansem początkowym (bilansem otwarcia) [2]. Z tego względu szczególne znaczenie dla sporządzania i wykorzystania bilansu ma zasada ciągłości bilansowej oraz zasada równowagi bilansowej.

(…) Podstawą sporządzenia bilansu są dane ewidencji księgowej, ujmujące wszystkie operacje gospodarcze dotyczące okresu sprawozdawczego. Punktem wyjścia do sporządzenia bilansu jest zestawienie obrotów i sald kont syntetycznych, uzgodnionych z zestawieniem obrotów i sald kont analitycznych, prowadzących do poszczególnych kont syntetycznych. Składniki aktywów i pasywów wykazuje się w bilansie według rzeczywistego stanu ostatniego dnia roku obrotowego, wynikającego z ewidencji księgowej, uzgodnionej z wynikami inwentaryzacji.

Bilans jednostki gospodarczej może być sporządzony w układzie porządkowym, który polega na wykazywaniu pozycji aktywów i pasywów w kolejności zgodniej z określoną, przyjętą do jego budowy zasadą. W odniesieniu do aktywów bilansu może to być zasada wzrastającej lub malejącej płynności. Zasada wzrastającej płynności polega na uszeregowaniu składniku aktywów według stopnia możliwości ich „spieniężenia” (wartości niematerialne i prawne, środki trwałe, materiały itd.). Zasada malejącej płynności polega na odwrotnym uszeregowaniu składników bilansowych (kasa, zapasy, wartości niematerialne i prawne). W odniesieniu do pasywów bilansu może polegać na przyjęciu zasady rosnącego stopnia wymagalności, tj.: obowiązku spłaty (zaczynając od niewymagających spłaty kapitałów (funduszy) powierzonych i wypracowanych, poprzez zobowiązania długoterminowe, a kończąc na zobowiązaniach o natychmiastowym terminie spłaty. Zasada malejącego stopnia wymagalności przyjmuje odwrotną kolejności zaczynając od zobowiązań bieżących, poprzez zobowiązania długoterminowe i kończąc na niewymagających spłaty kapitałach własnych. W układzie analitycznym polegającym na grupowaniu pozycji aktywów i pasywów w kolejności ułatwiającej ich analizę, a więc stwarzającej możliwości szybkiego wyrobienia sobie poglądu o sytuacji majątkowej i finansowej jednostki gospodarczej. W tym celu pozycje aktywów i pasywów łączy się w pewne grupy, które przeciwstawione sobie umożliwiają wyciąganie odpowiednich wniosków.

(…) Bilans może być sporządzony według metody brutto, polegającej na wykazywaniu sald wszystkich syntetycznych kont bilansowych (np.: środki trwałe i umorzenie środków trwałych. Wadą takiego tej metody jest zniekształcenie wartości aktywów, gdyż suma aktywów nie odzwierciedla majątku jednostki gospodarczej. Według metody netto polegającą na wykazywaniu księgowej wartości poszczególnych składników majątkowych i zobowiązań po potrąceniu dotychczasowego umorzenia lub odpisu aktualizującego, oraz według metody mieszanej, gdzie wykazuje się te składniki bilansu, które z punktu widzenia potrzeb analizy powinny dostarczyć informacji bardziej szczegółowych, a wszystkie pozostałe składniki wykazuje się przy zastosowaniu metody netto.

W Polsce wzory bilansu są ujednolicone przez ustawę o rachunkowości. Przy sporządzaniu bilansu obowiązuje układ analityczny i metoda netto. Oznacza to, że poszczególne składniki aktywów i pasywów są ujmowane w bilansie według bieżącej wartości księgowej. Składniki majątku są wyceniane według rzeczywistych cen nabycia, kosztów wytworzenia, wartości nominalnej itp., pomniejszonych o równowartość dotychczasowego zużycia i odpisów aktualizacyjnych. Natomiast salda niektórych kont korygujących wykazuje się w informacji dodatkowej, co umożliwia ustalenie wartości początkowej lub wartości według cen ewidencyjnych odpowiednich składników majątkowych.

Bilans jako dokument księgowy jest sporządzany w złotych lub groszach, natomiast jako element sprawozdania finansowego może być sporządzany w tysiącach złotych. W obowiązującym wzorze bilansu przyjęto, w odniesieniu do aktywów zasadę wzrastającej płynności , zaś w odniesieniu do pasywów zasadę rosnącego stopnia wymagalności. W ramach przyjętego układu porządkowego aktywa i pasywa łączone są w grupy, które ułatwiają „czytanie” bilansu [3].

Bilans jako element sprawozdania finansowego jest jego integralną częścią składową i kluczowym źródłem informacji o majątku jednostki i źródłach jego finansowania na określony moment bilansowy (dzień bilansowy). Jest to więc fitografia przedsiębiorstwa, prezentująca jego statyczny obraz. Bilans, jako rachunek statyczny sporządzony na dany moment czasu nie wykazuje strumieni wartości, jakie towarzyszą prowadzonej działalności gospodarczej (koszty, przychody ze sprzedaży itp.), oraz operacjom finansowym na rynku kapitałowym. Ujmuje on natomiast skutki tych procesów i towarzyszących im strumieni wartości, widoczne w zmienionych wartościach aktywów i pasywów bilansu. To znaczy zarówno dzień przed, jak i po dniu bilansowym mogą mieć miejsce operacje gospodarcze, które zmieniają wartości bilansowe. Ogół składników majątkowych przedsiębiorstwa w ujęciu wartościowym określany jest aktywami, które zgodnie z art. 3 pkt 12 ustawy o rachunkowości są to: „kontrolowane przez jednostkę zasoby majątkowe o wiarygodnie określonej wartości, powstałe w wyniku przeszłych zdarzeń, które spowodują w przyszłości wpływ do jednostki korzyści ekonomicznych”. Definicja ta wydaje się nie budzić kontrowersji, ale jej słabością jest brak odniesienia do ryzyka. Z definicji aktywów wynika, że są to:

- zasoby majątkowe kontrolowane,

- zasoby o wiarygodnie określonej wartości,

- zasoby, które spowodują w przyszłości wpływ do jednostki korzyści ekonomicznych.

Kontrolowanie przez jednostkę zasobów majątkowych stanowi warunek konieczny podjęcia funkcji zarządzania tymi aktywami. Jednostka może kontrolować składniki aktywów na podstawie tytułu własności, lub umowy, a zawsze kontroluje składnik z tytułu posiadania do nich tytułu prawnego. Kontrola składnika aktywów nie jest związana z ostatecznym przeniesieniem prawa własności (umowa leasingu finansowego), konieczne jest jednak przeniesienie ryzyka i korzyści. Należy więc zauważyć, że ustawodawca nie wymaga, aby aktywa stanowiły własność lub współwłasność jednostki. Część aktywów ujętych wartościowo, występuje w formie rzeczowej (środki trwałe, materiały, wyroby gotowe), część natomiast można ująć tylko wartościowo (gotówka, należności, papiery wartościowe). Aktywa bilansu uporządkowane są według kryterium płynności, czyli łatwości zamiany na gotówkę. Dlatego aktywa trwałe rozpoczynają, a aktywa pieniężne zamykają bilans. Budowa, tj. struktura majątku (aktywów) stanowi zasadniczą podstawę, mającą wpływ na kształtowanie się sytuacji finansowej przedsiębiorstwa i jego pozycji finansowej. Majątek obrotowy (płynny) przyczynia się bezpośrednio do osiągnięcia zysku dzięki stałym przemianom i wymianom, przynoszącym nadwyżkę środków (zyski). Zgodnie z art. 3 pkt 18 ustawy o rachunkowości przez aktywa obrotowe „rozumie się aktywa jednostki, które w przypadku:

- aktywów rzeczowych – są przeznaczone do zbycia lub zużycia w ciągu 12 miesięcy od dnia bilansowego lub w ciągu normalnego cyklu operacyjnego właściwego dla danej działalności, jeżeli trwa on dłużej niż 12 miesięcy,

- aktywów finansowych, – są płatne i wymagalne lub przeznaczone do zbycia w ciągu 12 miesięcy od dnia bilansowego lub od daty ich założenia, wystawienia lub nabycia, albo stanowią aktywa pieniężne,

- należności krótkoterminowych – obejmują ogół należności z tytułu do-staw i usług oraz całość lub część należności z innych tytułów niezaliczonych do aktywów finansowych, a które stają się wymagalne w ciągu 12 miesięcy od dnia bilansowego,

- rozliczeń międzyokresowych – trwają nie dłużej niż 12 miesięcy od dnia bilansowego”.

Majątek trwały jest również ważny, ale jego rola w tym procesie ma charakter pośredni. Dlatego też wartość składników należących do obu grup, czyli relacja majątku trwałego do majątku obrotowego, nie jest dla przedsiębiorstwa sprawą obojętną. Przedsiębiorstwom zależy więc na posiadaniu – odpowiednio do istniejących potrzeb – możliwie jak najwięcej środków obrotowych (środków płynnych), przynoszących zyski, a jak najmniej środków trwałych, które tylko pośrednio przyczyniają się do osiągnięcia zysków. Zatem majątku trwałego winno być tylko tyle, ile jest nieodzowne do prowadzenia działalności. Zgodnie z art. 3 pkt 13 ustawy o rachunkowości przez aktywa trwałe „rozumie się aktywa jednostki, które nie są zaliczane do aktywów obrotowych. Można więc powiedzieć, że aktywami trwałymi są aktywa, które dostarczają przedsiębiorstwu korzyści przez okres dłuższy niż 12 miesięcy oraz dłuższy, niż normalny cykl operacyjny”. Należne wpłaty na kapitał (fundusz) podstawowy powstają jako skutek różnicy wynikający pomiędzy wartością kapitału wynikającego z umowy spółki (wpisu do rejestru sądowego), a faktyczną wartością kapitałów wniesionych w formie gotówkowej lub rzeczowej (aportu). Udziały (akcje) własne dotyczą wyłącznie spółek kapitałowych oraz spółki komandytowo–akcyjnej. Służą wykazaniu kwoty własnych udziałów lub akcji nabytych przez przedsiębiorstwo w ściśle określonym celu [1] (zob. KSH art. 362).

Majątek przedsiębiorstwa może pochodzić z różnych, własnych i obcych, źródeł finansowania. W przeciwieństwie do aktywów, które mogą mieć postać nie tylko wartościową, ale i rzeczową, źródła finansowania majątku, określone w bilansie pasywami, występują jedynie w ujęciu wartościowym i są uporządkowane według kryterium pilności ich zwrotu (wymagalności), tj. obowiązku spłaty (poczynając od nie wymagających spłaty kapitałów (funduszy) powierzonych i wypracowanych, poprzez zobowiązania długoterminowe, a kończąc na zobowiązaniach o natychmiastowym terminie spłaty. Wśród źródeł pochodzenia środków, z jakich mogą być finansowane zasoby majątkowe (aktywa) znajdujące się pod kontrolą jednostki wyróżnia się przede wszystkim: kapitał (fundusz) własny oraz zobowiązania i rezerwy na zobowiązania. Kapitał własny rozumiany, jako część pasywów odpowiadająca kwotowo wartości aktywów netto (art. 3 pkt 29 ustawy o rachunkowości), lub udział w posiadanych aktywach po odjęciu wszystkich zobowiązań. Zobowiązania to (art. 3 pkt 20 ustawy o rachunkowości) „wynikający z przeszłych zdarzeń obowiązek wykonania świadczeń o wiarygodnie określonej wartości, które spowodują wykorzystanie już posiadanych lub przyszłych aktywów jednostki”. Innymi słowy zobowiązania określają, jak zmniejszają się korzyści ekonomiczne jednostki w związku z wypełnianiem tych świadczeń.

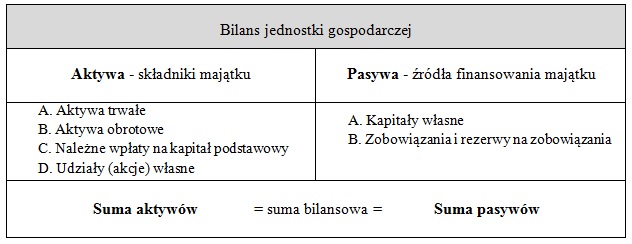

Schemat 1. Struktura bilansu

Pełny zakresy informacji wykazywanych w bilansie, o którym mowa w art. 45 ustawy o rachunkowości, dla innych jednostek niż banki, zakłady ubezpieczeń i zakłady reasekuracji jest dostępny do wglądu w załączonej Ustawie o rachunkowości (zobacz).

Analiza bilansu

1. Analiza zasobów majątkowych

Przedsiębiorstwo powinno posiadać tylko takie zasoby majątkowe, które ułatwiają mu realizację zadań i osiąganie przewagi konkurencyjnej. Właściwy dobór zasobów majątkowych i ich właściwa ilość stanowi mocną stronę działalności każdego przedsiębiorstwa. Natomiast, zasoby o złej jakości, niedostateczne, lub nadmierne i przy tym niedostosowane do charakteru przedsiębiorstwa i wymogów otoczenia, utrudniają jego rozwój. Zasoby stanowią podstawę działalności każdego przedsiębiorstwa, ale trzeba podkreślić, że same zasoby przedsiębiorstwu sukcesu nie zapewniają, lecz tylko umożliwiają odniesienie sukcesu. Aby przedsiębiorstwo mogło odnieść sukces, zasoby muszą być należycie wykorzystane. Umiejętne połączenie zasobów z wiedzą, przedsiębiorczością, umiejętnością trafnego stawiania celów i ich realizacji umożliwia przedsiębiorstwu osiągnięcie efektu synergii i uzyskanie trwałej przewagi konkurencyjnej.

Analiza zasobów majątkowych powinna być zorientowana na:

- ustaleniu wielkości zasobów majątkowych i rozpatrzeniu ich zmian w czasie,

- określeniu syntetycznej struktury majątku,

- rozpoznaniu poziomu wykorzystania majątku,

- sformułowaniu wniosków dotyczących kierunków badań szczegółowych.

W analizie zasobów majątkowych przedsiębiorstwa ważne jest nie tylko ustalenie samej wielkości majątku, ale także zbadanie sposobu jego pozyskania. Ważnym elementem jest również rozpoznanie zmian w czasie. Na podstawie czego można ocenić nie tylko wielkość zadysponowanych zasobów majątkowych, oraz ich wartościowy wzrost lub spadek. W ocenie zmian wielkości majątku należy uwzględnić cykl życia przedsiębiorstwa oraz przyjętą strategię jego rozwoju.

Istotne znaczenie ma rozpatrzenie ogólnej struktury majątku, której podstawowym kryterium podziału jest kryterium płynności (tzn. łatwości zamiany na gotówkę). W związku z czym, majątek trwały jest majątkiem długoterminowym o niskiej płynności, czego konsekwencją jest wyższy poziome ryzyka. Majątek ten będzie generował koszty stałe, określane mianem kosztów gotowości do produkcji. Z tego względu przedsiębiorstwo powinno unikać nadmiernego powiększania zasobów majątku trwałego. Więc tylko taki wzrost majątku trwałego można uznać za zasadny, który przyczyni się do poprawy efektów działalności przedsiębiorstwa. Z drugiej strony, zbyt małe zasoby majątku trwałego w stosunku do potrzeb mogą hamować rozwój przedsiębiorstwa i utrudniać realizację celów. W efekcie majątku trwałego powinno być tyle, ile jest konieczne do prowadzenia działalności w ustalonych rozmiarach.

Zgoła odmienny charakter ma majątek obrotowy, którego charakterystyczną cechą jest stosunkowo krótki okres przebywania w przedsiębiorstwie i wysoka rotacja. Z tego względu majątek obrotowy ma charakter majątku płynnego. Ryzyko inwestowania w majątek obrotowy jest więc znacznie mniejsze w stosunku do ryzyka związanego z inwestowaniem w majątek trwały. Z faktu, że majątek obrotowy jest majątkiem obarczonym niższym poziomem ryzyka nie oznacza, że należy go maksymalizować. Zasoby majątku obrotowego oraz jego strukturę należy dostosować do wielkości i rodzaju potrzeb danego przedsiębiorstwa. Wielkość utrzymywanego majątku obrotowego powinna:

- gwarantować ciągłość procesu produkcyjnego w przedsiębiorstwie,

- zapewniać ciągłość sprzedaży towarów w jednostce handlowej,

- wpływać na poprawę płynności finansowej w przedsiębiorstwie,

- kreować minimalne koszty, a maksymalne korzyści dla przedsiębiorstwa.

Wynika z tego, że struktura majątku nie jest obojętna dla przedsiębiorstwa. Korzystniejsza jest struktura z większym udziałem majątku obrotowego i mniejszym udziałem majątku trwałego [4].

Zakres wstępnej analizy zasobów majątkowych …»

Pogłębieniem i uzupełnieniem wstępnej analizy zasobów kapitałowych jest zespół wskaźników struktury majątkowej oraz struktury majątkowo–kapitałowej.

2. Analiza zasobów kapitałowych

Ścisły związek majątku i kapitału sprawia, że ważna jest nie tylko analiza zasobów majątkowych, ale także źródeł ich finansowania. Celem analizy zasobów kapitałowych jest ustalenie, jaka jest struktura finansowania majątku i czy można ją poprawić. Chodzi o ocenę prawidłowości wyposażenia przedsiębiorstwa w kapitał, czyli określenia:

- Z jakich rodzajów kapitałów przedsiębiorstwo korzysta?

- Jaki jest zakres finansowania kapitałem własnym?

- Jaki jest zakres finansowania kapitałami obcymi?

- Jakimi kapitałami przedsiębiorstwo finansuje poszczególne składniki swojego majątku?

- Ustalenie, czy finansowanie to jest bezpieczne i korzystne dla przedsiębiorstwa?

Kapitał własny ma podstawowe znaczenie dla funkcjonowania i rozwoju przedsiębiorstwa ponieważ jest najbardziej stabilnym źródłem finansowania majątku, wnoszonym na czas nieokreślony. Kapitał własny w odpowiedniej wysokości zapewnia przedsiębiorstwu niezależność finansową. Pozwala decydować o własnym losie bez ingerencji osób trzecich. Kapitał własny powinien być zgromadzony w takiej wysokości, która nie ogranicza jego działalności i nie podważa jego wiarygodności wobec osób trzecich. Wysokość kapitału własnego określa zakres odpowiedzialności przedsiębiorstwa za zobowiązania w stosunku do wierzycieli i stanowi zabezpieczenie kapitału obcego.

Kapitały obce służą przede wszystkim finansowaniu majątku obrotowego, a ich nadwyżka o charakterze długoterminowym może również wspierać finansowanie majątku trwałego i służyć finansowaniu działalności inwestycyjnej. Nadmierne korzystanie z kapitałów obcych może doprowadzić do pułapki zadłużenia. Im większy jest udział kapitałów obcych w zasobach kapitałowych przedsiębiorstwa, tym większa jest zależność przedsiębiorstwa od dawców tych kapitałów. Wysoki udział kapitałów obcych zwiększa ryzyko finansowe, a pozytywne efekty korzystania z tych kapitałów mogą być tylko prawdopodobne, natomiast konieczność spłaty zaciągniętych kredytów i odsetek z nimi związanych w wymaganej wysokości i terminie jest zawsze pewna [5].

Zakres wstępnej analizy zasobów kapitałowych …»

Pogłębieniem i uzupełnieniem wstępnej analizy zasobów kapitałowych jest zespół wskaźników struktury kapitału oraz struktury majątkowo–kapitałowej.

—

Praktyczne zastosowanie przedstawionych obliczeń można zobaczyć w przykładowej analizie finansowej spółki „Przykład” S.A. – zobacz

—

Uwaga

Wszystkie treści zawarte w niniejszej witrynie mają wyłącznie charakter informacyjny. A wszelkie decyzje podjęte na podstawie tych treści podejmowane będą wyłącznie na odpowiedzialność Użytkownika. Przed przystąpieniem do użytkowania zapoznaj się z Regulaminem.

Będę wdzięczny za wszelkie komentarze, a zwłaszcza krytyczne uwagi i sugestie Użytkowników dotyczące treści zawartych w niniejszej witrynie. Mam świadomość pewnego stopnia ich ogólności i niedoskonałości, lecz żywię głęboką nadzieję, że spotkam się ze zrozumieniem i życzliwością Użytkowników, których pozytywna reakcja jest źródłem mojej największej satysfakcji.

Bibliografia

M. Sierpińska, T. Jachna, Ocena przedsiębiorstwa według standardów światowych, PWN, Warszawa 1999, s. 42 – 43.

L. Bednarski, R. Borowiecki, J. Duraj, E. Kurtys, T. Waśniewski, B. Wersty, Analiza ekonomiczna przedsiębiorstwa, Wydawnictwo Akademii Ekonomicznej we Wrocławiu, Wrocław 2003, s. 89.

D. Wędzki D., Analiza wskaźnikowa sprawozdania finansowego – Tom 1. Sprawozdanie finansowe, Oficyna a Wolters Kluwer business, 2009, s. 52 – 53.

B. Pomykalska, P. Pomykalski, Analiza finansowa przedsiębiorstwa, PWN, Warszawa 2007, s. 38 – 40.

Redaktor naukowy Z. Messner, Rachunkowość finansowa z uwzględnieniem MSSF, PWN, Warszawa 2007, s. 476.

[1] D. Wędzki D., Analiza wskaźnikowa sprawozdania finansowego – Tom 1. Sprawozdanie finansowe, Oficyna a Wolters Kluwer business, 2009, s. 86.

[2] J. Matuszewicz, P. Matuszewicz, Rachunkowość od podstaw, Finans – Serwis, Warszawa 2002, s. 376.

[3] Zob. Tamże, s. 377 – 378.

[4] Zob. W. Gabrusewicz, Analiza finansowa przedsiębiorstwa – Teoria i zastosowanie, PWE, Warszawa 2014, s. 66-83.

[5] Zob. Tamże, s. 131-137.