Metoda porównań rynkowych

„Mnożniki są łatwe do zastosowania i są intuicyjne, jednakże są także często niepoprawnie używane.”

A. Damodaran

Istotą szacowania wartości przedsiębiorstwa metodą porównań rynkowych jest założenie prawa ceny (z ang.: Law of the Price), według którego te same aktywa powinny być sprzedawane na rynku po tych samych cenach. Oznacza to, że bez przeprowadzenia porównania nie da się przypisać żadnym aktywom wartości, a co za tym idzie, nie sposób jest sporządzić prawidłową wycenę przedsiębiorstwa. Rynek spodziewa się takiej samej użyteczności z takiego samego rodzaju składników majątkowych posiadanych przez podobne przedsiębiorstwa. Ze względu na to, że dość trudno znaleźć identyczne wartości podobnych przedsiębiorstw, najczęściej porównuje się je w stosunku do jednostki innego fundamentalnego i efektywniejszego parametru ekonomicznego1.

1. Liczba akcji:

[www]

Podczas analizy liczby akcji dobrze jest zwrócić uwagę na tak zwany akcjonariat rozproszony przedsiębiorstwa publicznego, czyli akcjonariat znajdujący się poza posiadaniem dużych inwestorów zwany również z ang.: free float. Czyli wskaźnik informujący o ilości wolno dostępnych akcji w obrocie publicznym, poza posiadaniem dużych inwestorów (>5%).

2. Wypłacona dywidenda na jedną akcję D:

RPP. C.II.2.

————————————————-

liczba akcji

Wartość wypłaconych dywidend można pobrać z rachunku przepływów pieniężnych, z grupy: „przepływy środków pieniężnych z działalności finansowej”, z pozycji: „dywidendy i inne wypłaty na rzecz właścicieli”. Ewentualnie, dokładniejszych danych o wartości wypłaconej dywidendy na jedną akcję można szukać w pozostałych elementach sprawozdania finansowego z działalności spółki. Wysokość tego wskaźnika jest istotnym czynnikiem wpływającym na decyzję o nabyciu akcji danej spółki. Przyjmuje się, choć nie jest to regułą, że spółki dzielą się wypracowanym zyskiem z akcjonariuszami. Wypłacana dywidenda jest drugim składnikiem, poza wzrostem wartości kursu akcji, oczekiwanego zarobku dla akcjonariusza podejmującego ryzyko inwestycji w akcje danej spółki.

3. Średnia rynkowa cena jednej akcji P:

rynkowa cena jednej akcji [www]

————————————————-

liczba okresów

Rynkowa cena jednej akcji jest jest konsensusem ilości chętnych do zakupu danej akcji w konfrontacji do ilości chętnych do jej sprzedaży po danej cenie. Na tym poziomie odbywa się rozgrywka pomiędzy kupującymi i sprzedającymi o satysfakcjonującą cenę danej akcji. Średnia rynkowa cena jednej akcji jest ilorazem rynkowych wycen danego waloru w relacji do ilości wycen w danym okresie. Informacje te pobierane są z witryn prezentujących archiwalne notowania z wybranego okresu.

4. Wartość księgowa kapitału własnego BV:

aktywa razem [minus] zobowiązania razem

Wartość księgowa kapitału własnego (z ang.: Book Value), to wartość aktywów ogółem pomniejszona o wartość zobowiązań ogółem.

5. Wartość księgowa na akcję BVS:

wartość księgowa BV

—————————————————————–

liczba wyemitowanych akcji

Wartość księgowa na jedną akcję (z ang.: Book Value per Share) jest ilorazem wartości księgowej jej kapitału własnego BV, w relacji do ilości wyemitowanych akcji.

6. Kapitalizacja:

liczba akcji x cena rynkowa jednej akcji P

Kapitalizacja jest to wartość rynkowa spółki notowanej na giełdzie równa jest iloczynowi aktualnego kursu akcji i liczby akcji spółki w obrocie giełdowym.

9. Wskaźnik wartości rynkowej do wartości księgowej P/BVS:

rynkowa cena jednej akcji P

————————————————————

wartość księgowa jednej akcji BVS

Wskaźnik wartości rynkowej do wartości księgowej (z ang.: Price / Book Value per Share) jednej akcji informuje o relacji rynkowej ceny jednej akcji w stosunku do jej wartości księgowej. Można pokusić się o twierdzenie, że wartość rynkowa jednej akcji powinna, co najmniej odzwierciedlać jej wartość księgową. A akcje spółek sprzedawane poniżej ich wartości księgowej winny być traktowane, jako niedowartościowane, a te sprzedawane znacznie powyżej ich wartości księgowej uważane za przewartościowane (wartość przekraczająca 1,0 oznaczałaby przeszacowanie wartości księgowej spółki, a wartości poniżej 1,0 niedoszacowanie). Jednakże, w rzeczywistości rynnowej wartość jej kapitałów własnych różni się od ich wartości księgowej głównie dlatego, że obejmuje również efektywność ich wykorzystania w kształtowaniu wartości dochodów (zysków lub przepływów pieniężnych). Wartość księgowa aktywów netto (kapitałów własnych) obejmuje jedynie nakłady poniesione na ich stworzenie, bez uwzględniania korzyści z ich zagospodarowania. Można zatem stwierdzić, iż zmienna wielkość różnicy między rynkową a księgową wartością spółki jest związana ze zmianami wartości zysków osiąganych z ich wykorzystania przez spółkę. Podsumowując, wartość księgowa spółki wzrasta, gdy przedsiębiorstwo osiąga zyski ze swojej działalności i przeznacza je na inwestycje, a maleje, gdy pojawiają się straty w działalności podmiotu gospodarczego i ograniczane są nakłady na przedsięwzięcia rozwojowe”2. Ponadto, nie można interpretować tego wskaźnika w oderwaniu od branży, w której działa dana spółka, gdyż wysokość tego wskaźnika będzie inaczej kształtowana w przedsiębiorstwach produkcyjnych, a inaczej w przedsiębiorstwach usługowych, czy przedsiębiorstwach opartych na niewycenianym kapitale intelektualnym. Należałoby również uwzględnić rozpoznawalność marki, przewagę konkurencyjną, rentowność, perspektywy wzrostu, zadłużenie.

7. Zysk (strata) na jedną akcję EPS:

zysk netto

———————————-

liczba akcji

Wartość wskaźnika EPS (z ang.: Earnings Per Share) informuje o ilości wypracowanego zysku w relacji do liczby wyemitowanych akcji. Wskaźnik EPS jest podstawowym wskaźnikiem dla akcjonariuszy informującym o ilości zysku, jaki wypracowały ich posiadane akcje. „Stanowi ważną informację dla inwestorów i maklerów, ponieważ jego wzrost jest utożsamiany z przyszłym potencjalnym wzrostem ceny jednej akcji”3.

7a. EBIT na jedną akcję:

EBIT

———————————-

liczba akcji

Informacje płynące z tego wskaźnika ograniczają się do podstawowej działalności operacyjnej, czyli tej do której przedsiębiorstwo zostało powołane. Pomijając wszystkie zdarzenia jednorazowe, które są wykorzystywane do manipulowania ostatecznym zyskiem netto.

8. Wskaźnik P/E:

średnia rynkowa cena jednej akcji P

——————————————————————–

EPS

Wskaźnik ceny rynkowej w relacji do zysku na jedną akcję (z ang.: Price / Earnings ratio) pozwala na porównanie inwestycji w akcje różnych spółek. Wartość tego wskaźnik informuje o ilości ceny, którą należny zapłacić za jednostkę wypracowanego zysku na jedną akcję. „Stanowi przybliżoną miarę oceny przeszacowania lub też niedoszacowania kursu akcji na giełdzie. (…) Inna interpretacja tego wskaźnika pozwala stwierdzić, po ilu latach zysk netto przypadający na jedną akcję pokryłby wydatek związany z jej zakupem, przy założeniu stałego poziomu zysków netto w kolejnych latach oraz niezmienności wartości pieniądza w czasie. Wysoki poziom tego wskaźnika sugeruje pozytywne oczekiwania inwestorów dotyczące przyszłych zysków spółki, jednak gdy wskaźnik ten osiągnie bardzo wysoki poziom, może to sugerować, że oczekiwania inwestorów przerastają realne możliwości osiągnięcia zysków przez emitenta i narastanie tzw. bański spekulacyjnej, które kończy się załamaniem kursu”4.

10. Wskaźnik stopy dywidendy DYR:

dywidenda na jedną akcję D

————————————————-

rynkowa cena jednej akcji P

Wartość wskaźnika stopy dywidendy (z ang.: Dividend Yield Ratio) przedstawia relację wypłaconej dywidendy na jedną akcję w stosunku do ceny rynkowej jednej akcji. Informuje o ilości wypłaconej dywidendy w zainwestowaną jednostkę ceny jednej akcji. „Korzystna dywidenda wpływa na wzrost ceny akcji wskutek wzrostu popytu, a zarazem na obniżenie poziomu wskaźnika i zahamowanie popytu na te akcje. Akcje charakteryzujące się dużymi dywidendami są kupowane przez fundusze inwestycyjne oczekujące stałych dochodów gotówkowych”5.

11. Wskaźnik poziomu dywidendy DPS:

zysk przeznaczony na dywidendę

————————————————-

ilość wyemitowanych akcji

Wskaźnik poziomu dywidendy (z ang.: Dividend Per Share) przedstawia relację zysku przeznaczonego na dywidendę i ilości wyemitowanych akcji. Informuje on o ilości zysku przeznaczonego do podziału na jednostkę akcjonariatu.

12. Wskaźnik stopy wypłaty dywidendy DPR:

dywidenda na jedną akcję D

————————————————-

zysk netto na jedną akcję EPS

Wskaźnik stopy wypłaty dywidendy (z ang.: Dividend Pay-out Ratio) informuje, jaka część zysku została przeznaczona na wypłatę dywidendy. „Wysoka stopa wypłaty dywidendy świadczy o tym, że przedsiębiorstwo dużą część wygospodarowanego zysku przeznacza na dywidendę dla akcjonariuszy, a mniej pozostawia w przedsiębiorstwie. Natomiast kiedy wysoki jest udział zysku zatrzymanego, czyli niska jest stopa wypłaty dywidendy, to taka sytuacja jest oceniana na ogół pozytywnie, ponieważ zysk zatrzymany stanowi własne źródło finansowania rozwoju przedsiębiorstwa, a to może stanowić podstawę wzrostu wartości przedsiębiorstwa w przyszłości. Pomiędzy przedsiębiorstwem a akcjonariuszami występuje pewna sprzeczność interesów. Akcjonariusze są zainteresowani wysoką wartością wskaźnika dywidendy na jedną akcję oraz stopy wypłaty dywidendy, natomiast przedsiębiorstwo jest zainteresowane pozostawieniem zysku na działalność rozwojową”6.

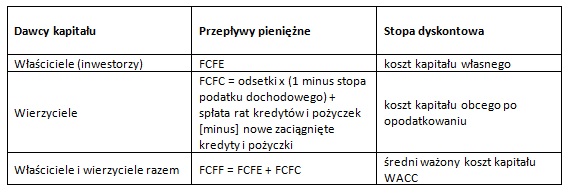

13. FCF – Free Cash Flows

Wskaźniki wolnych przepływów pieniężnych FCF (z ang.: Free Cash Flows) są jednymi z ważniejszym parametrów finansowych wykorzystywanych w poznaniu wartości przedsiębiorstwa. Przepływy pieniężne wskazują zatem skutki pieniężnego efektu wykorzystania zasobów kapitałowych i majątkowych przedsiębiorstwa. Podstawowym celem każdego przedsiębiorstwa jest stały wzrost jego wartości określany przez bieżącą wartość przyszłych przepływów pieniężnych generowanych przez jego aktywa. Oznacza to, że wartość przedsiębiorstwa wynika z przyszłych dochodów jakich dostarczy ono swoim inwestorom oraz przeprowadzonej przez ich oceny prawdopodobieństwa wystąpienia tych korzyści finansowych. W praktyce funkcjonują dwie zasadnicze odmiany związane z odpowiednią definicją strumieni pieniężnych przedstawionych w pkt 13.1. (wskaźnik wolnych przepływów pieniężnych dla właścicieli FCFE) i 13.3. (wskaźnik wolnych przepływów pieniężnych dla firmy FCFF). Prawidłowe zastosowanie obu kalkulacji powinno dawać jednakowe rezultaty ocenianej wartości przedsiębiorstwa7. W tablicy nr 1 przedstawiono źródła kapitału i odpowiadające im stopy dyskontowe dla różnego poziomu przepływów pieniężnych.

Tablica 1. Wolne przepływy pieniężne

13.1. FCFE – Free Cash Flows to the Equity:

EAT + amortyzacja [minus] nakłady inwestycyjne na aktywa trwałe [minus] nakłady na kapitał obrotowy netto + zaciągnięte kredyty i pożyczki [minus] spłata rat kredytów i pożyczek

Wskaźnik wolnych przepływów pieniężnych dla właścicieli (z ang.: Free Cash Flows to the Equity) przedstawia wolne przepływy pieniężne po odliczeniu wszystkich wydatków na działalność operacyjną, inwestycyjną i finansową (płatność odsetek, spłaty kapitału obcego). Wskaźnik ten nazywany jest wskaźnikiem wolnych przepływów pieniężnych dla kapitału własnego, lub dla właściciela. Właściwą stopą dyskontową tych przepływów jest koszt kapitału własnego. W analizie retrospektywnej, przy wykorzystaniu rachunku przepływów pieniężnych wartość wskaźnika wolnych przepływów pieniężnych FCFE jest saldem przepływów pieniężnych netto.

13.2. FCFC – Free Cash Flows to Creditors:

odsetki x (1-stawka podatku dochodowego) + spłata rat kredytów i pożyczek [minus] zaciągnięte kredyty i pożyczki

Wskaźnik wolnych przepływów pieniężnych dla wierzycieli (z ang.: Free Cash Flows to the Creditors) przedstawia wolne przepływy pieniężne dla dawców oprocentowanego kapitału obcego. Właściwą stopą dyskontową dla dawców kapitału obcego jest koszt oprocentowanego kapitału obcego.

13.3. FCFF – Free Cash Flows to the Firm:

NOPAT + amortyzacja [minus] nakłady inwestycyjne na aktywa trwałe [minus] nakłady na kapitał obrotowy netto

Wskaźnik wolnych przepływów pieniężnych dla firmy FCFF (z ang.: Free Cash Flows to the Firm) nazywany jest również wskaźnikiem wolnych przepływów pieniężnych dla wszystkich stron zainteresowanych finansowaniem przedsiębiorstwa – wierzycieli i właścicieli. Są to więc wolne przepływy pieniężne dla firmy, które przedsiębiorstwo osiąga z działalności operacyjnej, po uwzględnieniu opodatkowania, ale przed poniesieniem wydatków na spłatę obcych źródeł zasilania kapitałowego, przed pokryciem kosztu wykorzystania tego kapitału oraz przed wypłatami na rzecz dostawców kapitału własnego8. Właściwą stopą dyskontową jest średni ważony koszt kapitału WACC. W analizie retrospektywnej, przy wykorzystaniu rachunku przepływów pieniężnych wartość wskaźnika wolnych przepływów pieniężnych FCFF jest saldem przepływów pieniężnych z działalności operacyjnej i inwestycyjnej.

14. Łączna korzyść dla akcjonariusza ŁKA w zł:

DPS + (Pt – Pt – 1)

Wskaźnik łącznej korzyści dla akcjonariusza ŁKA przedstawia sumarycznie wartość otrzymanej dywidendy oraz różnicę ceny akcji w okresie ubiegłym i obecnie.

15. Łączna korzyść dla akcjonariusza ŁKA w %:

ŁKA w zł : Pt – 1 x 100

Łączna korzyść dla akcjonariusza ŁKA w %, przedstawia dokładnie tę samą wartość, co wskaźnik nr 14, lecz w ujęciu procentowym i jej interpretacja jest zbieżna z interpretacją wskaźnika TSR.

16. Całkowity zwrot z przedsiębiorstwa TBR:

wolne przepływy pieniężne FCF

———————————————————————————————————————————————————————————————– x 100

szacowana wartość początkowa przed. + (szacowana wartości końcowa – szacowana wartość początkowa) / szacowana wartość początkowa

Wskaźnik całkowitej stopy zwrotu z przedsiębiorstwa TBR (z ang.: Total Business Return) jest w swojej interpretacji analogicznym wskaźnikiem jak TSR, z tą jednak różnicą, iż może być zastosowany do przedsiębiorstw nienotowanych na GPW. Słabością tego wskaźnika jest szacowanie wartości początkowej i końcowej przedsiębiorstwa. W związku z powyższym, nie powinien być podstawą w systemie motywacyjnym.

17. Całkowita stopa zwrotu dla akcjonariuszy TSR:

(Pt – Pt – 1) + D

————————————— x 100

Pt – 1

Wskaźnik dochodu całkowitego dla akcjonariuszy (z ang.: Total Shareholders Return) jest jednym z najbardziej popularnych mierników rynkowych wykorzystywanych do oceny efekty zmiany wartości zaangażowanego kapitału w aktywa spółki. Definiowany jest jako wskaźnik mierzący całkowite korzyści uzyskane przez właścicieli przedsiębiorstwa z wzrostu rynkowego kursu akcji i gotówkowych wypłat dokonywanych na ich rzecz w postaci strumienia dywidend lub z tytułu wykupu akcji w stosunku do początkowej wartości zaangażowanego kapitał9. Jest miernikiem zbieżnym z wartością wskaźnika ŁKA w %.

18. Stopa zwrotu z kapitału zainwestowanego ROIC:

NOPAT

——————————————— x 100

kapitał zainwestowany IC

Stopa zwrotu z kapitału zainwestowanego ROIC (z ang.: Return On Invested Capital) jest podstawowym miernikiem rentowności kapitału wykorzystywanego przez przedsiębiorstwo. Jest to relacja zysku operacyjnego netto po opodatkowaniu do kapitału zainwestowanego, czyli sumy kapitału własnego i kapitału obcego10. Stopa zwrotu z kapitału zainwestowanego ROIC powinna być, co najmniej równa średniemu ważonemu kosztowi kapitału WACC, a oczekiwaną wartością jest ROIC > WACC. Przy wyliczaniu wartości tego wskaźnika należy zwrócić uwagę na metodę liczenia wskaźnika NOPAT, gdyż jest on liczony od wartości wskaźnika EBIT, który przyjmuje trzy różne metody wyliczenia. Przyjęta metoda wyliczenia kapitału zainwestowanego została przedstawiona w zakładce Uzupełnienie.

19. Stopa zwrotu po odliczeniu kosztu kapitału:

Stopa zwrotu po odliczeniu średniego ważonego kosztu kapitału WACC, przedstawia wypracowaną stopę zwrotu netto. Oznacza to, iż pomimo uzyskania dodatniej stopy zwrotu z zainwestowanego kapitału IC, możliwe jest, że po odliczeniu średniego ważonego kosztu pozyskania tegoż kapitału (WACC), stopa zwrotu wychodzi ujemna.

20. Ekonomiczna wartość dodana EVA:

Ekonomiczna wartość dodana EVA (z ang.: Economic Value Added) ) jest wewnętrzną miarą wartości dodatkowej tworzonej przez przedsiębiorstwo, gdyż na jej podstawie są oceniane wyniki operacyjne działalności przedsiębiorstwa oraz praca zarządu kierującego przedsiębiorstwem z punktu widzenia zdolności do zwiększania rynkowej wartości kapitału zainwestowanego. Zerowa ekonomiczna wartość dodana stanowi swego rodzaju „próg rentowności” działalności operacyjnej prowadzonej przez przedsiębiorstwo, przy danym poziomie średniego ważonego kosztu kapitału WACC. Jeżeli ekonomiczna wartość dodana jest większa od zera (ROIC > WACC), oznacza to, że przedsiębiorstwo ma zdolność zwiększania wartości zainwestowanego w nim kapitału, zaś gdy ekonomiczna wartość dodana przyjmuje wartości ujemne (ROIC < WACC) – kapitał zainwestowany w przedsiębiorstwie traci na wartości11. Ekonomiczna wartość dodana jest zyskiem ekonomicznym, czyli wartością różnicy pomiędzy dochodem uzyskanym przez właściciela, a dochodem oczekiwanym. Przedstawia ona wypracowany zysk ROIC z zainwestowanego kapitału IC, po odliczeniu kosztów jego uzyskania WACC. EVA jest ściśle powiązana z zamysłem wyliczenia miernika efektywności SVA. Oznacza to, iż ekonomiczna wartość dodana EVA definiuje wartość dodaną dopiero wówczas, gdy stopa zwrotu z kapitału zainwestowanego ROIC jest wyższa, od średniego ważonego kosztu kapitału WACC, gdzie w tradycyjnym ujęciu zysk netto w rachunku zysków i strat określana jest, jako wartość przekraczająca zero. Dynamiczne ujęcie wskaźnika ekonomicznej wartości dodanej EVA zostało przedstawione w zakładce wycena przedsiębiorstwa metodą EVA.

21. Rynkowa wartość dodana MVA:

kapitalizacja [minus] IC

Rynkowa wartość dodana MVA (z ang.: Market Value Added) wyraża wartości rynkową przedsiębiorstwa (kapitalizacja) nad całkowitą wartością zainwestowanego kapitału IC. „…Jest ostatecznym wskaźnikiem tworzenia wartości, ponieważ stanowi różnicę pomiędzy wpływem i wypływem pieniądza z firmy – pomiędzy kapitałem, który właściciele inwestują w przedsiębiorstwo i tym, co mogą uzyskać , sprzedając jego walory po dzisiejszej cenie rynkowej”12. W związku z metodyką liczenia wskaźnika MVA i wykorzystaniem w niej rynkowej wyceny danej akcji, wskaźnik ten będzie się charakteryzował dużymi wahaniami spowodowanymi zarówno wahaniami całego rynku, wahaniami rynkowej wyceny danego waloru oraz wszystkimi spekulacjami rynkowymi na danym walorze. Dużo bardziej stabilny wynik wartości dodanej oddaje wskaźnik ekonomicznej wartości dodanej EVA.

22. Gotówkowa wartość dodana CVA:

NOPAT + amortyzacja [minus] WACC x (IC + amortyzacja skumulowana)

Ogólna koncepcja wskaźnika gotówkowej wartości dodanej CVA (z ang.: Cash Value Added) oparta jest na wskaźniku EVA, z tą różnicą, iż wskaźnik gotówkowej wartości dodanej bazuje na wielkościach pieniężnych.

23. Wartość dodana dla właścicieli SVA:

Miernik efektywności (z ang.: Shareholders Value Added) oddaje wartość zysku netto wypracowanego z podstawowej działalności operacyjnej, w relacji do średniego ważonego kosztu kapitału zainwestowanego WACC. Dodatnia wartość wypracowana na tym wskaźniku oznacza, że wartość zysku netto wypracowanego z podstawowej działalności operacyjnej przekracza średni ważony koszt kapitału WACC. Gdzie w tradycyjnym ujęciu zysk netto w rachunku zysków i strat określany jest on, jako wartość przekraczająca zero. Oznacza to, że miernik efektywności SVA definiuje zysk netto dopiero wówczas, gdy zysk netto wypracowany z podstawowej działalności operacyjnej NOPAT przekracza średni ważony koszt kapitału WACC.

24. Ekonomiczna wartość dodana dla akcjonariuszy SEVA:

(ROE [minus] koszt kapitału własnego) x kapitalizacja t0

Ekonomiczna wartość dodana dla akcjonariuszy (z ang.: Shareholder Economic Value Added) jest różnicą z rentowności kapitału własnego ROE i kosztu jego uzyskania oraz iloczynem otrzymanego wyniku i kapitalizacji z poprzedniego okresu. Otrzymany wyniki przedstawia wartość dodaną z zainwestowanego kapitału własnego w akcje wybranej spółki notowanej na GPW.

25. Indeks tworzenia wartości VCI:

ROE

———————————————— x 100

koszt kapitału własnego

Indeks tworzenia wartości VCI (z ang.: Value Creation Index), jest ilorazem rentowności kapitału własnego ROE i kosztu jego pozyskania. Oczekiwaną wartością tego wskaźnika jest wyższa rentowność kapitału własnego od jego kosztu. Oznacza to, iż wartość tego wskaźnika powinna przekraczać 100%, co oznacza, że kapitał własny generuje dodatnią wartość ponad koszt jego pozyskania.

Podsumowanie

Koncepcje ekonomicznej wartości dodanej, rynkowej wartości dodanej czy indeksu tworzenia wartości okazały się niestety obarczone wieloma wadami. Część z nich udało się rozwiązać, inne pozostały. Najpoważniejszą ich wadą jest to, że odnoszą się do pojedynczych okresów, co może doprowadzić do odrzucenia inwestycji tworzących wartość w późniejszym okresie. Można więc przyjąć, że jest to miernik, który ocenia dokonania zarządu przedsiębiorstwa, ale jest mniej przydatny do oceny przedsięwzięć długoterminowych. W związku z czym, analizując mierniki należy pamiętać, że nawet bardzo skomplikowana formuła liczenia wskaźnika nie gwarantuje de facto niczego. Nie ma wskaźników bez wad, dlatego często wykorzystywane są proste miary: wzrost przychodów ze sprzedaży, zmiany poziomu kosztów lub marża zysku. Wszystkie te miary są wykorzystywane przez inwestorów do wyceny przedsiębiorstwa, zatem każda z nich jest składową procesu tworzenia wartości. Tworzenie całościowego systemu oceny, uwzględniającego warunki wewnętrzne i otoczenia, obecnie wydaje się być poza zasięgiem analityków 13.

Uwaga

Wszystkie treści zawarte w niniejszej witrynie mają wyłącznie charakter informacyjny. A wszelkie decyzje podjęte na podstawie tych treści podejmowane będą wyłącznie na odpowiedzialność Użytkownika. Przed przystąpieniem do użytkowania zapoznaj się z Regulaminem.

Będę wdzięczny za wszelkie komentarze, a zwłaszcza krytyczne uwagi i sugestie Użytkowników dotyczące treści zawartych w niniejszej witrynie. Mam świadomość pewnego stopnia ich ogólności i niedoskonałości, lecz żywię głęboką nadzieję, że spotkam się ze zrozumieniem i życzliwością Użytkowników, których pozytywna reakcja jest źródłem mojej największej satysfakcji.

Bibliografia

- Zob. P. Szczepankowski, Wycena i zarządzanie wartością przedsiębiorstwa, PWN, Warszawa 2007, s. 233. ↩︎

- Zob. P. Szczepankowski, Wycena i zarządzanie wartością przedsiębiorstwa, PWN, Warszawa 2007, s. 248. ↩︎

- E. Ostrowska, Rynek kapitałowy, PWE, Warszawa 2007, s. 126 – 127. ↩︎

- Analiza ekonomiczna w przedsiębiorstwie , pod red. M. Jerzemowskiej, PWE, Warszawa 2013, s. 353. ↩︎

- E. Ostrowska, Rynek kapitałowy, PWE, Warszawa 2007, s. 128. ↩︎

- W. Gabrusewicz, Analiza finansowa przedsiębiorstwa – Teoria i zastosowanie, PWE, Warszawa 2014, s. 325. ↩︎

- Zob. P. Szczepankowski, Wycena i zarządzanie wartością przedsiębiorstwa, PWN, Warszawa 2007, s. 65; 75. ↩︎

- Zob. P. Szczepankowski, Wycena i zarządzanie wartością przedsiębiorstwa, PWN, Warszawa 2007, s. 65; 75. ↩︎

- Zob. P. Szczepankowski, Wycena i zarządzanie wartością przedsiębiorstwa, PWN, Warszawa 2007, s. 159. ↩︎

- Zob. A. Duliniec, Finansowanie przedsiębiorstwa – Strategie i instrumenty, PWE, Warszawa 2011, s. 55. ↩︎

- A. Duliniec, Finansowanie przedsiębiorstwa – Strategie i instrumenty, PWE, Warszawa 2011, s. 69 – 70. ↩︎

- P. Szczepankowski, Wycena i zarządzanie wartością przedsiębiorstwa, PWN, Warszawa 2007, s. 161. ↩︎

- Zob. B. Pomykalska, P. Pomykalski, Analiza finansowa przedsiębiorstwa, PWN, Warszawa 2007, s. 160. ↩︎